Panduan Pajak Hotel untuk Penginapan, Homestay, dan Villa di Indonesia

Dapatkan panduan pajak hotel untuk penginapan, homestay, dan villa di Indonesia. Temukan informasi soal pajak, peraturan terbaru, dan tips kepatuhan yang berguna.

Panduan

Panduan Pajak Hotel untuk Penginapan, Homestay, dan Villa di Indonesia

Industri pariwisata Indonesia terus berkembang pesat, dengan peningkatan jumlah penginapan seperti hotel, homestay, dan villa. Seiring dengan pertumbuhan ini, pemahaman yang baik mengenai peraturan perpajakan menjadi krusial bagi para pelaku usaha di bidang akomodasi. Pajak hotel adalah pajak daerah yang dikenakan atas pelayanan yang disediakan oleh hotel, penginapan, homestay, villa, dan akomodasi sejenis, diatur dalam Undang-Undang Nomor 28 Tahun 2009 tentang Pajak Daerah dan Retribusi Daerah (UU PDRD) serta peraturan daerah (Perda) masing-masing.

Jenis-Jenis Pajak yang Berlaku

Berikut adalah beberapa jenis pajak yang perlu diperhatikan oleh pemilik atau pengelola penginapan di Indonesia:

- Pajak Hotel (PB1)

Pajak daerah yang dikenakan atas jasa pelayanan yang disediakan oleh hotel, termasuk penyediaan kamar, makanan dan minuman, serta fasilitas lainnya.

- Pajak Pertambahan Nilai (PPN)

Pajak pusat yang dikenakan atas penyerahan Barang Kena Pajak (BKP) dan Jasa Kena Pajak (JKP) oleh Pengusaha Kena Pajak (PKP) jika omzet melebihi batasan yang ditetapkan.

- Pajak Penghasilan (PPh)

Pajak pusat atas penghasilan dari usaha penginapan. Meliputi PPh Final Pasal 4 ayat (2) untuk UMKM (0,5%) dan PPh Badan Pasal 17 untuk badan usaha dengan omzet lebih besar.

- Pajak Bumi dan Bangunan (PBB)

Pajak atas kepemilikan atau pemanfaatan bumi dan bangunan.

Detail Pajak Hotel (PB1)

Dasar Hukum: UU PDRD dan Perda masing-masing kabupaten/kota.

Objek Pajak: Jasa pelayanan yang disediakan oleh hotel, termasuk:

- Penyediaan kamar.

- Penyediaan makanan dan minuman di hotel (restoran, bar, room service).

- Penyediaan fasilitas lain seperti kolam renang, spa, laundry, dan lain-lain.

Subjek Pajak: Tamu atau konsumen yang menikmati jasa pelayanan hotel.

Wajib Pajak: Pengusaha hotel yang memungut pajak dari tamu dan menyetorkannya ke pemerintah daerah.

Tarif Pajak: Maksimal 10% (sesuai UU PDRD), tarif aktual ditetapkan Perda masing-masing daerah. Dikenakan di atas harga kamar dan pelayanan lainnya (sebelum PPN).

Dasar Pengenaan Pajak (DPP): Jumlah pembayaran yang diterima hotel dari tamu, termasuk harga kamar, biaya makanan dan minuman, biaya fasilitas, dan service charge (jika ada).

Cara Perhitungan:

DPP = Harga Kamar + Biaya Pelayanan Lainnya (termasuk service charge jika ada)

PB1 = DPP × Tarif Pajak

Contoh Kasus:

Seorang tamu menginap dengan harga kamar Rp 800.000 per malam. Hotel mengenakan service charge 5%. Tarif PB1 daerah tersebut 10%.

- DPP = Rp 800.000 + (Rp 800.000 × 5%) = Rp 800.000 + Rp 40.000 = Rp 840.000

- PB1 = Rp 840.000 × 10% = Rp 84.000

- Total biaya = Rp 840.000 + Rp 84.000 = Rp 924.000

Pelaporan dan Pembayaran: Dilaporkan dan disetorkan ke pemerintah daerah secara periodik (biasanya bulanan).

Detail Pajak Pertambahan Nilai (PPN)

Dasar Hukum: Undang-Undang Pajak Pertambahan Nilai (UU PPN) dan peraturan pelaksanaannya.

Kewajiban PKP: Penginapan wajib dikukuhkan sebagai Pengusaha Kena Pajak (PKP) jika peredaran brutonya melebihi Rp 4,8 miliar dalam satu tahun buku.

Tarif PPN: 11%.

Objek PPN: Penyerahan Jasa Kena Pajak (JKP) oleh PKP, seperti jasa penyediaan kamar, makanan dan minuman (jika terintegrasi), dan jasa lainnya.

Dasar Pengenaan Pajak (DPP): Harga jual atau penggantian atas JKP yang diserahkan.

Cara Perhitungan:

PPN = DPP × Tarif PPN

Contoh Kasus:

Hotel PKP menjual kamar seharga Rp 1.000.000 (sebelum PPN).

- PPN = Rp 1.000.000 × 11% = Rp 110.000

- Harga kamar dibebankan ke tamu = Rp 1.000.000 + Rp 110.000 = Rp 1.110.000

Pelaporan dan Pembayaran: PKP wajib melaporkan dan menyetorkan PPN ke Kantor Pelayanan Pajak (KPP) secara bulanan.

Detail Pajak Penghasilan (PPh)

PPh Final Pasal 4 ayat (2) (PPh Final 0,5%) untuk UMKM

Dasar Hukum: Peraturan Pemerintah Nomor 55 Tahun 2022.

Syarat: Wajib Pajak UMKM dengan peredaran bruto tidak melebihi Rp 4,8 miliar setahun.

Tarif: 0,5% dari peredaran bruto (omzet).

Cara Perhitungan: PPh Final = Peredaran Bruto × 0,5%.

Pengecualian: WP orang pribadi dengan peredaran bruto tidak melebihi Rp 500 juta setahun tidak dikenakan PPh Final 0,5%.

Pelaporan dan Pembayaran: Disetor bulanan paling lambat tanggal 15 bulan berikutnya, dilaporkan dalam SPT Masa PPh Final 4(2).

PPh Badan Pasal 17

Dasar Hukum: Undang-Undang Pajak Penghasilan (UU PPh).

Berlaku Jika: Omzet melebihi Rp 4,8 miliar per tahun atau memilih tidak menggunakan PPh Final 0,5%.

Tarif: Sesuai ketentuan UU PPh.

Cara Perhitungan: Berdasarkan penghasilan kena pajak (penghasilan bruto dikurangi biaya-biaya yang diperbolehkan).

Pelaporan dan Pembayaran: Dilaporkan dalam SPT Tahunan PPh Badan.

Detail Pajak Bumi dan Bangunan (PBB)

Dasar Hukum: Undang-Undang Pajak Bumi dan Bangunan (UU PBB) dan peraturan pelaksanaannya.

Objek Pajak: Bumi dan bangunan yang dimiliki atau dimanfaatkan.

Tarif: 0,5%.

Dasar Pengenaan Pajak (DPP): Nilai Jual Objek Pajak (NJOP) yang ditetapkan pemerintah daerah.

Cara Perhitungan:

Nilai Jual Kena Pajak (NJTKP) = NJOP - NJOPTKP (Nilai Jual Objek Pajak Tidak Kena Pajak)

PBB = 0,5% × NJTKP

Pelaporan dan Pembayaran: Dibayarkan setiap tahun sesuai tanggal jatuh tempo.

Implikasi Pajak bagi Penginapan, Homestay, dan Villa

Berikut adalah tabel implikasi pajak untuk berbagai jenis akomodasi:

| Jenis Akomodasi | Pajak Hotel (PB1) | PPN (jika PKP) | PPh | PBB |

|---|---|---|---|---|

| Hotel | Wajib | Wajib jika PKP | PPh Badan atau PPh Final (tergantung omzet) | Wajib |

| Homestay | Wajib | Wajib jika PKP | Tergantung omzet: PPh Final 0,5% (jika > Rp500 juta - < Rp4,8 miliar), PPh Badan (> Rp4,8 miliar atau pilihan), atau tidak kena PPh (jika OP < Rp500 juta/tahun). | Wajib |

| Villa | Wajib | Wajib jika PKP | PPh Final atau PPh Badan (tergantung skala usaha) | Wajib |

Tips dan Strategi Manajemen Pajak

- Memahami Peraturan Perpajakan Lokal

Setiap daerah memiliki peraturan perpajakan yang berbeda. Pastikan untuk memahami Perda yang berlaku di wilayah Anda.

- Pencatatan Keuangan yang Rapi

Lakukan pencatatan keuangan yang akurat dan lengkap untuk memudahkan perhitungan dan pelaporan pajak.

- Manfaatkan Insentif Pajak

Pemerintah seringkali memberikan insentif pajak untuk sektor pariwisata. Cari tahu insentif yang tersedia.

- Konsultasi dengan Konsultan Pajak

Jika merasa kesulitan, berkonsultasilah dengan konsultan pajak profesional.

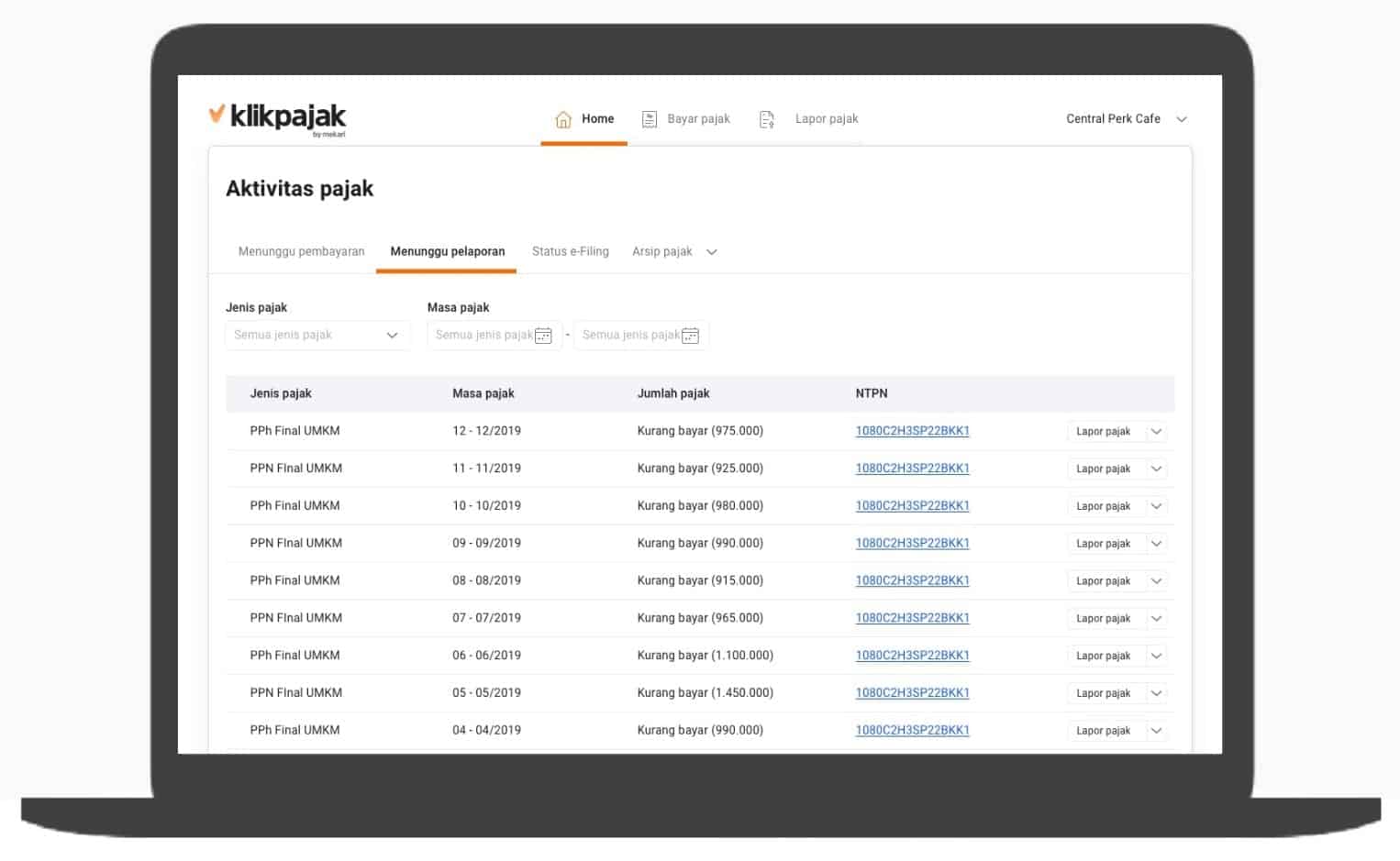

- Memanfaatkan Teknologi

Gunakan software akuntansi dan perpajakan untuk memudahkan pengelolaan.

- Kelola Batas Omzet dengan Bijak

Pertimbangkan implikasi perpajakan ketika bisnis mendekati batas omzet PKP atau PPh Final.

Kesimpulan

Memahami dan mematuhi peraturan perpajakan adalah kunci keberhasilan bisnis penginapan di Indonesia. Dengan informasi yang komprehensif dan strategi manajemen pajak yang tepat, pemilik penginapan, homestay, dan villa dapat mengoptimalkan kewajiban perpajakan mereka dan berkontribusi pada pembangunan daerah.

Disklaimer

Informasi yang disajikan dalam artikel ini bersifat umum dan tidak dimaksudkan sebagai nasihat hukum atau pajak. Selalu konsultasikan dengan profesional yang berkualifikasi untuk mendapatkan nasihat yang sesuai dengan situasi spesifik Anda. Peraturan perpajakan dapat berubah sewaktu-waktu, jadi pastikan untuk selalu memperbarui informasi Anda.