Panduan Lengkap Pajak Mineral Bukan Logam untuk Pengusaha Tambang Kecil

Panduan lengkap pajak mineral bukan logam untuk pengusaha tambang kecil. Ketahui kewajiban perpajakan, cara perhitungan, dan dokumen yang diperlukan.

Panduan

Panduan Lengkap Pajak Mineral Bukan Logam untuk Pengusaha Tambang Kecil

Industri pertambangan mineral bukan logam memiliki peran penting dalam pembangunan infrastruktur dan berbagai sektor industri di Indonesia. Namun, menjalankan bisnis pertambangan yang legal dan sukses membutuhkan pemahaman yang mendalam tentang regulasi perpajakan yang berlaku. Artikel ini akan memberikan panduan lengkap tentang pajak mineral bukan logam yang wajib diketahui oleh pengusaha tambang kecil, meliputi jenis pajak, cara perhitungan, kewajiban pelaporan, serta tips untuk mengelola pajak secara efektif.

Potensi Bisnis Pertambangan Mineral Bukan Logam

Sebelum membahas aspek perpajakan, penting untuk memahami potensi yang dihadapi oleh pengusaha tambang kecil mineral bukan logam. Berikut adalah beberapa potensi tersebut:

- Permintaan TinggiMineral bukan logam seperti pasir, batu, tanah liat, gamping, dan tras sangat dibutuhkan dalam industri konstruksi, manufaktur, dan infrastruktur.

- Ketersediaan Sumber DayaIndonesia memiliki kekayaan sumber daya mineral bukan logam yang melimpah.

- Peluang UsahaUsaha tambang kecil dapat menjadi sumber pendapatan yang signifikan bagi masyarakat lokal.

- Kontribusi EkonomiSektor pertambangan mineral bukan logam berkontribusi terhadap pertumbuhan ekonomi daerah dan nasional.

Tantangan Bisnis Pertambangan Mineral Bukan Logam

Selain potensi, terdapat beberapa tantangan yang juga perlu dihadapi:

- Regulasi yang KompleksPeraturan pertambangan dan perpajakan seringkali rumit dan membingungkan, terutama bagi pengusaha kecil.

- Modal TerbatasPengusaha tambang kecil seringkali kesulitan mendapatkan akses modal untuk investasi dan operasional.

- Persaingan KetatPersaingan dengan perusahaan tambang besar dapat menjadi tantangan berat.

- Isu LingkunganOperasi pertambangan dapat berdampak negatif terhadap lingkungan jika tidak dikelola dengan baik.

- Keterbatasan InfrastrukturInfrastruktur yang kurang memadai di lokasi tambang dapat menghambat operasional.

Jenis-Jenis Pajak yang Berlaku

Pengusaha tambang kecil mineral bukan logam wajib memahami dan membayar beberapa jenis pajak, baik pajak pusat maupun pajak daerah. Berikut adalah rinciannya:

1. Pajak Pusat

- Pajak Penghasilan (PPh)PPh dikenakan atas penghasilan yang diperoleh dari kegiatan usaha pertambangan. Jenis PPh yang relevan meliputi:

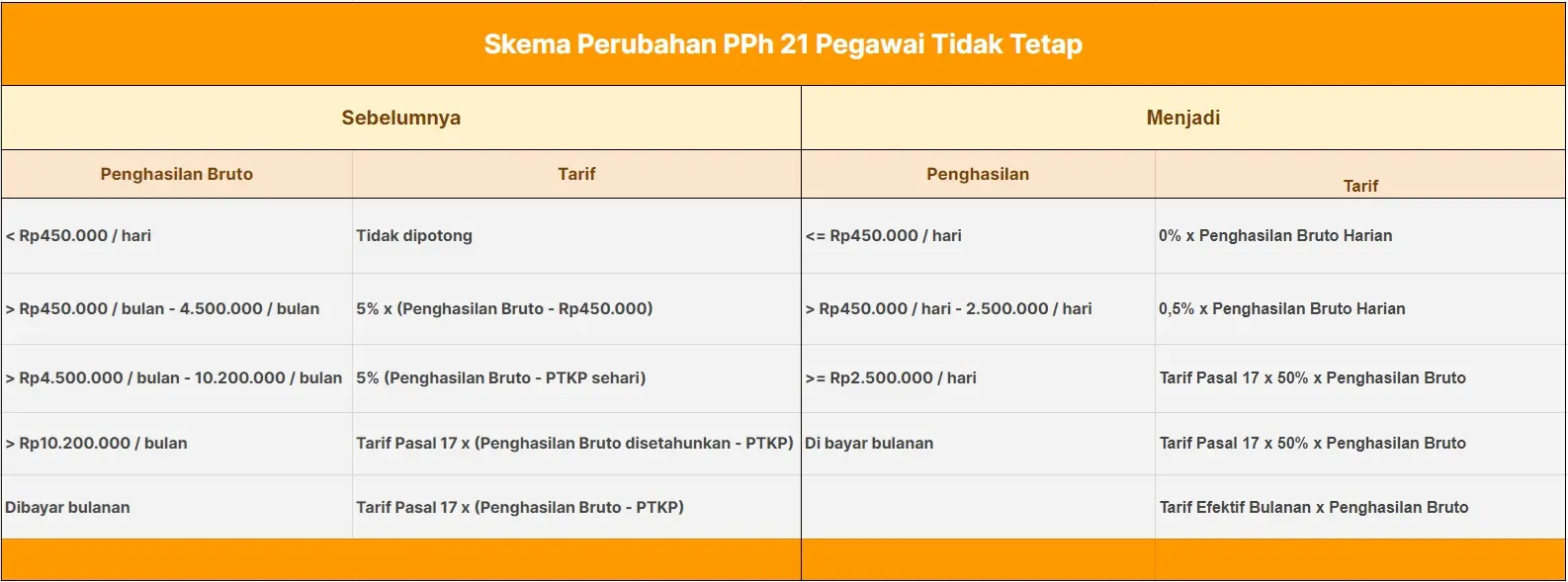

- PPh Pasal 21: Dipotong dari gaji karyawan.

- PPh Pasal 23: Dipotong atas pembayaran sewa, jasa, dan royalti kepada pihak lain. Tarif umumnya 2% dari jumlah bruto.

- PPh Pasal 25: Angsuran PPh yang dibayarkan setiap bulan berdasarkan perhitungan penghasilan neto tahun sebelumnya.

- PPh Pasal 29: Kekurangan pembayaran PPh yang harus dilunasi pada akhir tahun pajak.

- PPh Final Pasal 4 ayat (2): Pajak final atas penghasilan dari pengalihan hak atas tanah dan/atau bangunan, dikenakan jika ada kegiatan jual beli aset perusahaan.

- Pajak Pertambahan Nilai (PPN)PPN dikenakan atas penyerahan Barang Kena Pajak (BKP), dalam hal ini adalah mineral bukan logam, yang dilakukan oleh Pengusaha Kena Pajak (PKP). Jika omzet usaha dalam satu tahun melebihi Rp4,8 miliar, pengusaha wajib menjadi PKP dan memungut PPN sebesar 11% dari harga jual (berlaku sejak 1 April 2022).

- Bea MeteraiDikenakan atas dokumen-dokumen tertentu seperti perjanjian, akta notaris, dan surat berharga. Tarif bea meterai yang berlaku saat ini adalah Rp10.000.

- PPh Pasal 22Pemungutan PPh pasal 22 adalah pemungutan atas penghasilan yang dibayarkan sehubungan dengan pembelian barang.

- Tarif Umum: 1,5% x harga beli (tidak termasuk PPN)

- *jika rekanan tidak memiliki NPWP, maka diberlakukan tarif 100% lebih tinggi

2. Pajak Daerah

- Pajak Penerangan Jalan (PPJ)Dikenakan atas penggunaan listrik di lokasi tambang. Tarif PPJ ditetapkan oleh pemerintah daerah setempat.

- Pajak Bumi dan Bangunan (PBB)Dikenakan atas kepemilikan tanah dan bangunan di lokasi tambang. Tarif PBB ditetapkan oleh pemerintah daerah setempat.

- Retribusi DaerahRetribusi dapat dikenakan atas berbagai layanan yang diberikan oleh pemerintah daerah, seperti izin usaha, izin lingkungan, dan penggunaan fasilitas publik.

- Pajak Air TanahJika usaha pertambangan menggunakan air tanah, maka ada kewajiban membayar pajak air tanah.

Perhitungan Pajak Mineral Bukan Logam

Perhitungan pajak untuk usaha tambang kecil mineral bukan logam bervariasi tergantung pada jenis pajak dan status pengusaha (PKP atau non-PKP). Berikut adalah contoh perhitungan untuk beberapa jenis pajak:

- 1PPh Pasal 25

- Langkah 1: Hitung Penghasilan Neto setahun.

- Langkah 2: Hitung PPh terutang setahun menggunakan tarif PPh Badan (saat ini 22% untuk tahun pajak 2022 dan seterusnya).

- Langkah 3: Hitung angsuran PPh Pasal 25 per bulan dengan membagi PPh terutang setahun dengan 12.

- Penghasilan Neto tahun 2023: Rp500.000.000

- PPh terutang setahun (22% x Rp500.000.000): Rp110.000.000

- Angsuran PPh Pasal 25 per bulan (Rp110.000.000 / 12): Rp9.166.667

- 2PPN

- Langkah 1: Hitung PPN Keluaran (Output Tax) dari penjualan mineral bukan logam.

- Langkah 2: Hitung PPN Masukan (Input Tax) dari pembelian barang dan jasa yang terkait dengan kegiatan usaha.

- Langkah 3: Hitung PPN yang harus disetor dengan mengurangkan PPN Masukan dari PPN Keluaran. Jika PPN Masukan lebih besar dari PPN Keluaran, maka terjadi Lebih Bayar PPN yang dapat dikompensasikan ke masa pajak berikutnya.

- Penjualan mineral bukan logam (termasuk PPN 11%): Rp220.000.000

- PPN Keluaran (11/111 x Rp220.000.000): Rp21.783.784

- Pembelian bahan bakar dan alat berat (termasuk PPN 11%): Rp110.000.000

- PPN Masukan (11/111 x Rp110.000.000): Rp10.891.892

- PPN yang harus disetor (Rp21.783.784 - Rp10.891.892): Rp10.891.892

Kewajiban Pelaporan Pajak

Pengusaha tambang kecil mineral bukan logam wajib melaporkan pajak secara berkala sesuai dengan ketentuan yang berlaku.

- PPh

- PPh Pasal 21: Laporan bulanan melalui e-Filing atau aplikasi lain yang disediakan oleh DJP.

- PPh Pasal 23: Laporan bulanan melalui e-Filing atau aplikasi lain yang disediakan oleh DJP.

- PPh Pasal 25: Tidak ada laporan bulanan, namun wajib melakukan pembayaran angsuran setiap bulan.

- PPh Pasal 29: Laporan tahunan melalui SPT Tahunan Badan.

- PPNLaporan bulanan melalui e-Faktur dan e-Filing.

- Pajak DaerahLaporan dan pembayaran sesuai dengan ketentuan yang ditetapkan oleh pemerintah daerah setempat.

Tips Mengelola Pajak Usaha Tambang Kecil Mineral Bukan Logam

Mengelola pajak dengan baik adalah kunci untuk menjaga kelangsungan bisnis tambang kecil. Berikut adalah beberapa tips yang dapat diterapkan:

- Pencatatan Keuangan yang RapiLakukan pencatatan keuangan yang teratur dan akurat untuk memudahkan perhitungan pajak dan pelaporan. Gunakan software akuntansi sederhana jika diperlukan.

- Memahami Regulasi PerpajakanPelajari peraturan perpajakan yang berlaku atau konsultasikan dengan konsultan pajak untuk menghindari kesalahan dan sanksi.

- Memanfaatkan Insentif PajakCari tahu apakah ada insentif pajak yang dapat dimanfaatkan untuk mengurangi beban pajak.

- Melakukan Perencanaan PajakRencanakan pembayaran pajak dengan baik agar tidak memberatkan arus kas perusahaan.

- Menyimpan Bukti PembayaranSimpan semua bukti pembayaran pajak dengan rapi sebagai dokumen pendukung jika ada pemeriksaan pajak.

- Konsultasi dengan Ahli PajakJangan ragu untuk berkonsultasi dengan konsultan pajak jika menghadapi masalah atau kesulitan dalam mengelola pajak.

- Memanfaatkan TeknologiGunakan aplikasi atau software perpajakan untuk mempermudah proses pelaporan dan pembayaran pajak.

Ringkasan Tarif Pajak Utama

Berikut adalah ringkasan beberapa tarif pajak utama yang relevan bagi usaha tambang mineral bukan logam.

| Jenis Pajak | Tarif Dasar | Kondisi/Pengecualian | Keterangan |

|---|---|---|---|

| PPh Pasal 23 | 2% dari jumlah bruto | Atas sewa, jasa, royalti, dll. | Pajak Pusat, dipotong oleh pembayar penghasilan |

| PPN | 11% dari harga jual | Omzet > Rp4,8 miliar/tahun (wajib PKP) | Pajak Pusat, dipungut oleh penjual (PKP) |

| Bea Meterai | Rp10.000 | Per dokumen tertentu (perjanjian, akta, dll.) | Pajak Pusat |

| PPh Pasal 22 (Pembelian Barang) | 1,5% dari harga beli (tidak termasuk PPN) | Tanpa NPWP, tarif 100% lebih tinggi | Pajak Pusat, dipungut oleh pembeli tertentu |

| PPh Badan (Pasal 25/29) | 22% dari Penghasilan Neto | Tarif tahun pajak 2022 dan seterusnya | Pajak Pusat, dihitung dan dibayar sendiri |

Memahami dan mengelola pajak mineral bukan logam dengan baik adalah kunci untuk kesuksesan usaha tambang kecil. Dengan mengikuti panduan ini, diharapkan pengusaha tambang kecil dapat memenuhi kewajiban perpajakan dengan benar dan tepat waktu, sehingga dapat berkontribusi terhadap pembangunan ekonomi daerah dan nasional. Pastikan untuk selalu memperbarui informasi tentang regulasi perpajakan yang berlaku agar terhindar dari masalah hukum di kemudian hari.

Disclaimer: Artikel ini bersifat informatif dan tidak menggantikan nasihat profesional dari konsultan pajak. Untuk informasi yang lebih akurat dan sesuai dengan situasi spesifik usaha Anda, disarankan untuk berkonsultasi dengan ahli pajak.