Perbedaan Reksadana Pendapatan Tetap dan Reksadana Campuran

Temukan perbedaan antara Reksadana Pendapatan Tetap dan Reksadana Campuran. Pelajari karakteristik, risiko, dan keuntungan masing-masing untuk investasi yang lebih cerdas.

Panduan

Perbedaan Reksadana Pendapatan Tetap dan Reksadana Campuran

Reksadana telah menjadi pilihan investasi yang populer, menawarkan diversifikasi dan pengelolaan profesional. Dua jenis yang sering dipertimbangkan adalah reksadana pendapatan tetap dan reksadana campuran. Memahami perbedaan keduanya penting untuk keputusan investasi yang tepat sesuai profil risiko, tujuan keuangan, dan jangka waktu investasi Anda.

1. Definisi dan Tujuan Investasi

- Reksadana Pendapatan Tetap

- Definisi: Berinvestasi mayoritas asetnya (minimal 80%) pada instrumen pendapatan tetap seperti obligasi korporasi, obligasi pemerintah (Surat Utang Negara/SUN), dan sukuk.

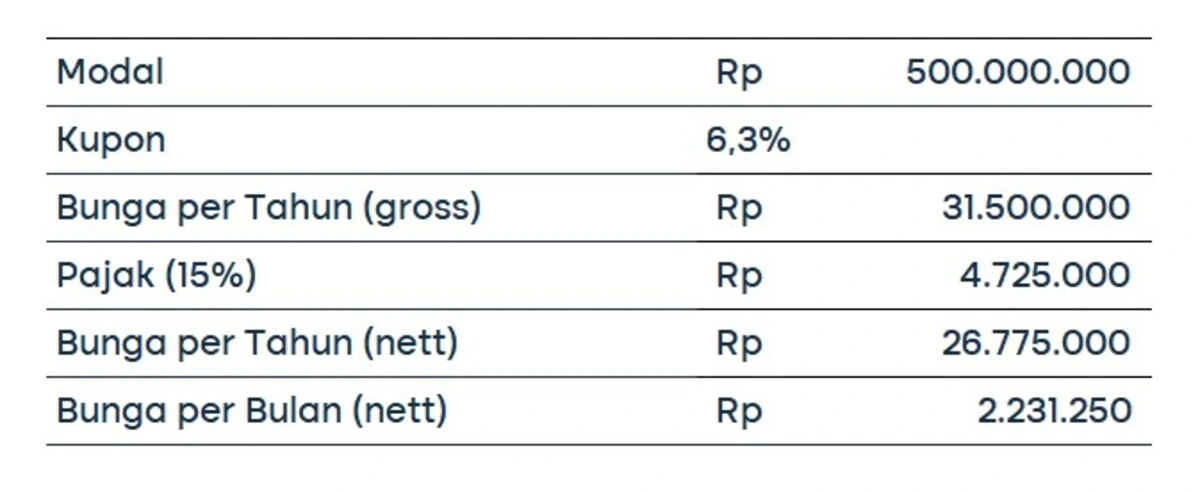

- Tujuan Utama: Menghasilkan pendapatan yang stabil dan relatif terprediksi melalui kupon obligasi. Dianggap pilihan konservatif.

- Reksadana Campuran

- Definisi: Memiliki fleksibilitas lebih besar dalam alokasi aset ke obligasi, saham, dan pasar uang.

- Tujuan Utama: Mencapai pertumbuhan modal yang moderat dengan menyeimbangkan potensi keuntungan dari saham dan stabilitas dari obligasi.

2. Alokasi Aset (Asset Allocation)

Perbedaan utama terletak pada bagaimana dana diinvestasikan dalam berbagai kelas aset.

- Reksadana Pendapatan Tetap

- Dominasi Instrumen Pendapatan Tetap: Sebagian besar dana ke obligasi korporasi dan pemerintah.

- Durasi (Maturity) Obligasi: Pertimbangan jatuh tempo obligasi; durasi pendek lebih stabil, durasi panjang potensi imbal hasil lebih tinggi namun sensitif terhadap suku bunga.

- Instrumen Pasar Uang (Pendukung): Sebagian kecil untuk likuiditas dan mengelola fluktuasi nilai.

- Reksadana Campuran

- Diversifikasi Lintas Aset: Alokasi bervariasi antara obligasi, saham, dan pasar uang.

- Fleksibilitas Strategi: Manajer investasi dapat mengubah alokasi berdasarkan kondisi pasar.

- Rentang Alokasi: Diatur prospektus, misal 40-60% obligasi, 20-40% saham, sisanya pasar uang.

Contoh Alokasi Aset:

| Kelas Aset | Reksadana Pendapatan Tetap | Reksadana Campuran |

|---|---|---|

| Obligasi | 80-100% | 40-60% |

| Saham | 0-20% | 20-40% |

| Pasar Uang | 0-20% | 0-20% |

3. Tingkat Risiko

Tingkat risiko merupakan salah satu perbedaan krusial antara kedua jenis reksadana ini.

- Reksadana Pendapatan Tetap

- Risiko Relatif Lebih Rendah: Lebih rendah dari reksadana saham atau campuran.

- Risiko Suku Bunga: Nilai obligasi berfluktuasi akibat perubahan suku bunga.

- Risiko Kredit (Gagal Bayar): Risiko penerbit obligasi tidak dapat membayar.

- Risiko Inflasi: Keuntungan bisa tergerus inflasi.

- Reksadana Campuran

- Risiko Moderat: Lebih tinggi dari pendapatan tetap, lebih rendah dari saham.

- Risiko Pasar Saham: Nilai saham dapat berfluktuasi signifikan.

- Risiko Suku Bunga dan Kredit (Obligasi): Sama seperti pada reksadana pendapatan tetap.

- Risiko Alokasi Aset: Keberhasilan bergantung pada kemampuan manajer investasi.

4. Potensi Keuntungan (Return)

Potensi keuntungan sejalan dengan tingkat risiko.

- Reksadana Pendapatan Tetap

- Potensi Keuntungan Stabil dan Terprediksi: Lebih stabil dari reksadana campuran atau saham.

- Imbal Hasil Kupon: Keuntungan utama dari pembayaran kupon obligasi.

- Kenaikan Nilai Obligasi: Jika suku bunga turun.

- Reksadana Campuran

- Potensi Keuntungan Lebih Tinggi: Lebih tinggi dari pendapatan tetap, terutama jangka panjang.

- Pertumbuhan Modal dan Dividen (Saham): Dari pertumbuhan nilai saham dan dividen.

- Imbal Hasil Kupon (Obligasi): Dari alokasi pada obligasi.

- Fleksibilitas dalam Mendapatkan Keuntungan: Manajer investasi dapat menyesuaikan alokasi.

5. Jangka Waktu Investasi

Jangka waktu investasi yang ideal berbeda untuk kedua jenis reksadana ini.

- Reksadana Pendapatan Tetap

Cocok untuk investasi jangka pendek hingga menengah (1-3 tahun).

- Reksadana Campuran

Lebih sesuai untuk investasi jangka menengah hingga panjang (3-5 tahun atau lebih).

6. Biaya

Biaya reksadana perlu dipertimbangkan karena dapat mempengaruhi imbal hasil investasi.

Biaya yang Umum

- Biaya Pengelolaan (Management Fee): Biaya yang dibebankan oleh manajer investasi.

- Biaya Bank Kustodian: Biaya untuk menyimpan dan mengadministrasikan aset.

- Biaya Transaksi: Biaya terkait pembelian dan penjualan aset dalam portofolio.

- Biaya Pembelian dan Penjualan (Subscription and Redemption Fees): Beberapa reksadana mungkin mengenakan biaya ini.

Perbandingan Biaya: Biaya reksadana campuran mungkin sedikit lebih tinggi daripada reksadana pendapatan tetap karena pengelolaan yang lebih aktif dan kompleks.

7. Cocok untuk Siapa?

Pemilihan jenis reksadana harus disesuaikan dengan profil investor.

- Reksadana Pendapatan Tetap

- Investor Konservatif: Mengutamakan keamanan dan stabilitas.

- Investor dengan Tujuan Jangka Pendek: Tujuan keuangan jangka pendek atau menengah.

- Investor yang Menghindari Risiko Tinggi: Tidak nyaman dengan fluktuasi pasar saham.

- Reksadana Campuran

- Investor dengan Profil Risiko Moderat: Bersedia mengambil risiko sedikit lebih tinggi.

- Investor dengan Tujuan Jangka Menengah dan Panjang: Memiliki waktu mengatasi fluktuasi pasar.

- Investor yang Mencari Diversifikasi: Ingin manfaat diversifikasi lintas kelas aset.

Kesimpulan

Reksadana pendapatan tetap dan reksadana campuran menawarkan pilihan investasi yang berbeda, masing-masing dengan karakteristik, risiko, dan potensi keuntungan yang unik. Memahami perbedaan mendasar antara keduanya adalah kunci untuk membuat keputusan investasi yang cerdas dan sesuai dengan profil risiko, tujuan keuangan, dan jangka waktu investasi Anda. Sebelum berinvestasi, pastikan untuk membaca dan memahami prospektus reksadana, konsultasikan dengan penasihat keuangan jika diperlukan, dan sesuaikan pilihan investasi dengan toleransi risiko serta tujuan keuangan Anda.