Cara Investasi di Surat Utang Korporasi: Risiko dan Return

Pelajari cara investasi di surat utang korporasi, termasuk risiko, return, dan tips penting untuk pengelolaan investasi yang sukses.

Panduan

Mengenal Surat Utang Korporasi dan Potensinya

Obligasi korporasi adalah surat utang yang diterbitkan oleh perusahaan (selain pemerintah) untuk menghimpun dana dari investor. Perusahaan penerbit bisa berupa Badan Usaha Milik Negara (BUMN), Badan Usaha Milik Daerah (BUMD), maupun perusahaan swasta nasional. Dana yang dihimpun biasanya digunakan untuk ekspansi bisnis, refinancing utang, atau modal kerja. Dengan membeli obligasi korporasi, Anda meminjamkan uang kepada perusahaan dan akan menerima bunga (kupon) secara berkala serta pengembalian pokok pinjaman saat jatuh tempo.

Keuntungan Investasi Obligasi Korporasi

Investasi pada obligasi korporasi menawarkan beberapa keuntungan menarik bagi investor.

-

Pendapatan Tetap (Kupon)

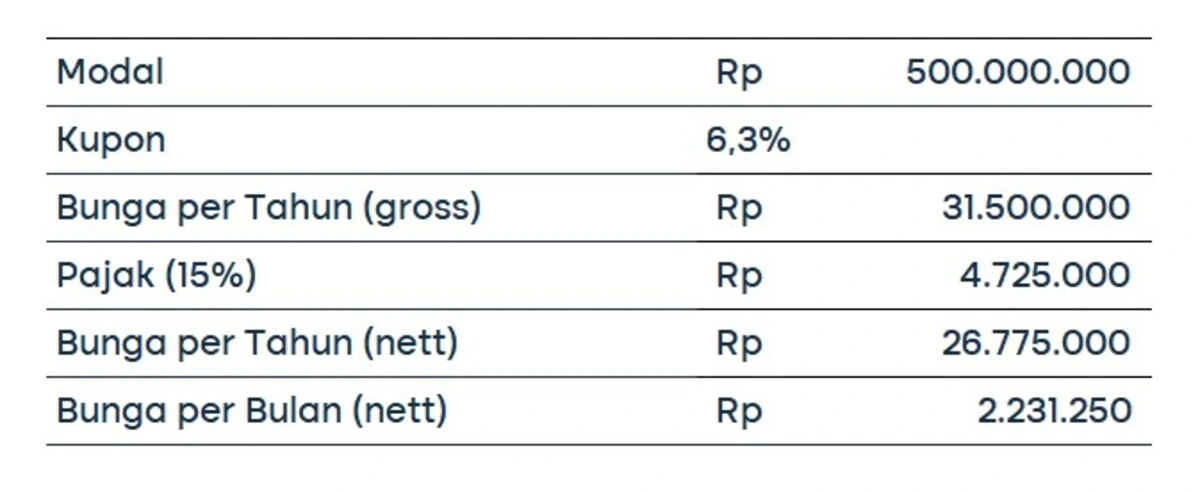

- Memberikan pendapatan tetap berupa kupon yang dibayarkan periodik (biasanya tiap tiga atau enam bulan).

- Tingkat kupon umumnya lebih tinggi dari deposito atau obligasi pemerintah dengan tenor serupa.

-

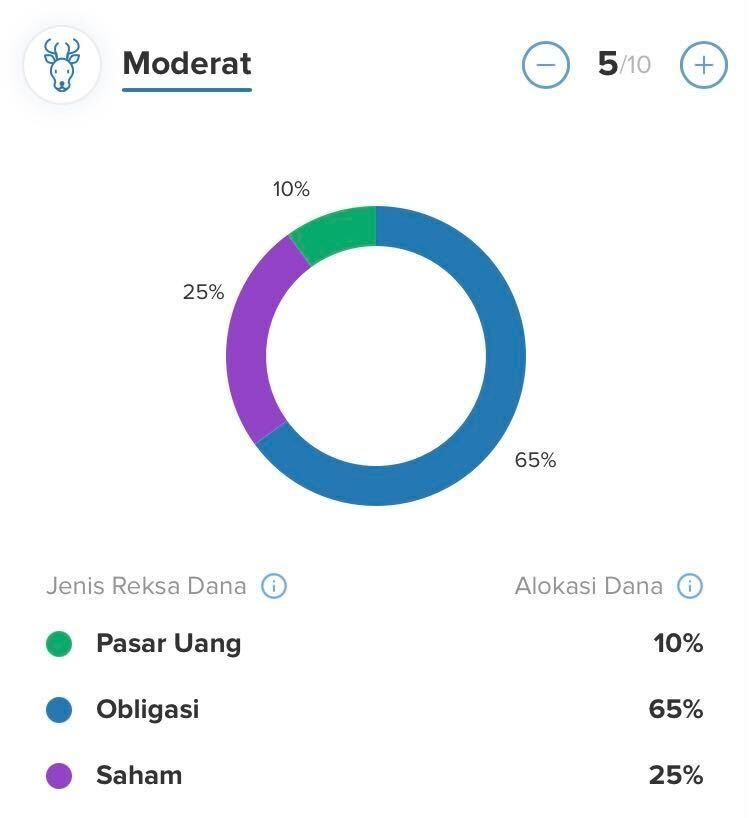

Diversifikasi Portofolio

- Membantu mengurangi risiko keseluruhan portofolio karena karakteristiknya yang berbeda dengan saham atau aset lain.

-

Potensi Capital Gain

- Harga obligasi di pasar sekunder dapat naik jika suku bunga turun, memberikan potensi keuntungan jika dijual sebelum jatuh tempo.

-

Jangka Waktu Fleksibel

- Tersedia dalam berbagai jangka waktu (tenor), dari beberapa hingga belasan tahun, sesuai tujuan investasi.

-

Likuiditas

- Dapat diperdagangkan di pasar sekunder, memungkinkan penjualan sebelum jatuh tempo jika membutuhkan dana.

Dengan berbagai keuntungan tersebut, obligasi korporasi menjadi pilihan investasi yang menarik. Namun, sangat penting untuk memahami risiko yang menyertainya sebelum mengambil keputusan investasi.

Memahami Risiko Investasi Obligasi Korporasi

Selain keuntungan, terdapat beberapa risiko yang perlu dipertimbangkan dalam investasi obligasi korporasi.

-

1Risiko Gagal Bayar (Default Risk)Risiko perusahaan penerbit gagal membayar kupon atau pokok obligasi saat jatuh tempo. Semakin rendah peringkat kredit, semakin tinggi risiko ini.

-

2Risiko Suku Bunga (Interest Rate Risk)Harga obligasi berbanding terbalik dengan suku bunga. Jika suku bunga naik, harga obligasi cenderung turun, berpotensi merugikan jika dijual sebelum jatuh tempo.

-

3Risiko Inflasi (Inflation Risk)Inflasi dapat menggerus nilai riil pendapatan kupon. Jika inflasi lebih tinggi dari kupon, investor mengalami kerugian riil.

-

4Risiko Likuiditas (Liquidity Risk)Tidak semua obligasi mudah dijual dengan harga wajar, terutama yang volume perdagangannya rendah.

-

5Risiko CallBeberapa obligasi memiliki fitur call, memungkinkan penerbit melunasi obligasi sebelum jatuh tempo, yang bisa merugikan investor jika suku bunga sedang rendah.

Memahami dan mengelola risiko-risiko ini adalah kunci utama untuk berinvestasi secara bijak di obligasi korporasi. Selanjutnya, mari kita bahas bagaimana cara memilih obligasi yang tepat.

Panduan Memilih dan Memulai Investasi Obligasi Korporasi

Faktor penting dalam memilih obligasi dan langkah-langkah untuk berinvestasi.

| Faktor Pertimbangan | Deskripsi Umum | Detail Penting | Implikasi |

|---|---|---|---|

| Peringkat Kredit (Credit Rating) | Indikator kemampuan perusahaan membayar utang, diterbitkan oleh lembaga seperti PT PEFINDO. |

|

Pilih sesuai profil risiko. Peringkat tinggi lebih aman, kupon lebih rendah. |

| Kondisi Keuangan Perusahaan | Analisis mendalam terhadap kesehatan finansial penerbit. |

|

Perusahaan sehat finansial lebih mampu bayar kewajiban. |

| Prospek Industri | Pertimbangkan kondisi dan masa depan industri tempat perusahaan beroperasi. | Industri bertumbuh dan stabil cenderung lebih aman. | Mempengaruhi stabilitas dan kemampuan bayar utang perusahaan. |

| Tingkat Kupon | Imbal hasil yang ditawarkan oleh obligasi. | Bandingkan dengan obligasi lain bertenor sama. | Sesuaikan dengan tingkat risiko yang Anda tanggung. |

| Tenor | Jangka waktu obligasi hingga jatuh tempo. | Pilih sesuai horizon waktu dan tujuan investasi Anda. | Tenor pendek untuk kebutuhan dana cepat, tenor panjang untuk tujuan jangka panjang. |

| Reputasi dan Rekam Jejak Penerbit | Sejarah perusahaan dalam membayar kewajiban utangnya. | Periksa apakah pernah gagal bayar di masa lalu. | Penerbit bereputasi baik dan rekam jejak solid lebih dapat diandalkan. |

| Klausul dalam Prospektus | Dokumen resmi yang berisi informasi detail mengenai obligasi. |

|

Pahami semua ketentuan sebelum berinvestasi. |

Setelah memahami cara memilih obligasi, berikut adalah langkah-langkah untuk memulai investasi di surat utang korporasi:

- Buka Rekening Efek: Di perusahaan sekuritas berizin Otoritas Jasa Keuangan (OJK) dengan platform online trading.

- Lakukan Riset dan Analisis: Pelajari prospektus, laporan keuangan, dan peringkat kredit.

- Tentukan Alokasi Dana: Sesuaikan dengan kemampuan dan diversifikasikan investasi.

- Beli Obligasi: Melalui platform online trading, perhatikan harga, biaya, dan kupon.

- Pantau Investasi Anda: Perhatikan perubahan harga dan informasi terbaru penerbit.

- Konsultasi (jika perlu): Dengan penasihat keuangan profesional jika kurang berpengalaman.

Dimana Membeli Obligasi Korporasi?

- Pasar Perdana: Membeli saat pertama kali diterbitkan melalui perusahaan sekuritas (underwriter).

- Pasar Sekunder: Membeli dari investor lain melalui bursa efek atau platform online trading.

Kesimpulan: Investasi surat utang korporasi menawarkan potensi pendapatan tetap yang menarik dan diversifikasi portofolio. Namun, pemahaman mendalam akan risiko, riset cermat, dan pemilihan yang tepat adalah kunci. Selalu ingat prinsip high risk, high return, dan sesuaikan investasi dengan profil risiko serta tujuan keuangan Anda.